Además, extiende el vencimiento de su línea de crédito sindicada hasta el 2026… Exitosa emisión en el mercado de bonos senior garantizados por valor de €400M con vencimiento en julio del 2026 para refinanciar el bono que vencía el 2023, con una alta sobresuscripción y un cupón anual del 4%…

NH Hotel Group ya había prorrogado hasta el 2026 su préstamo con aval ICO por €250M en mayo, y ahora también extiende hasta el 2026 su línea de crédito sindicada revolving (RCF) por €242M. Adicionalmente, la dispensa de los covenants financieros se ha ampliado hasta el 2022 incluido.

La inversión de capital de €100M de su accionista mayoritario, Minor International, a través de un préstamo convertible en acciones que se capitalizará mediante una ampliación de capital para todos los accionistas, se hizo efectiva el pasado mayo.

Estos hitos alcanzados refuerzan la estructura de capital y la liquidez de la Compañía mediante una sólida base financiera sin vencimientos de deuda relevantes hasta el 2026, con la que afrontar la inminente recuperación del sector.

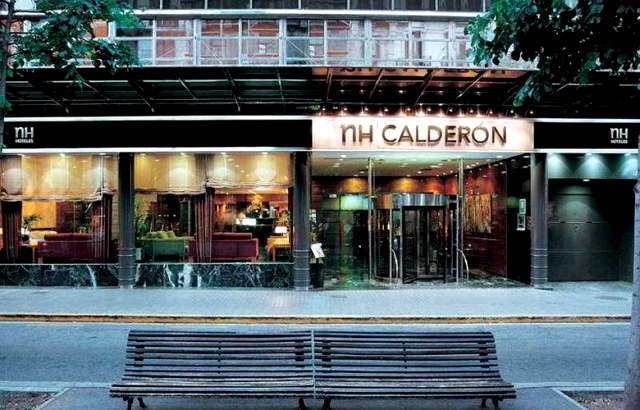

El compromiso de alcanzar más de €200M en su proceso de rotación de activos bajo fórmulas de sale & lease back avanza de manera favorable, y recientemente anunció la avanzada negociación para desinvertir su primer activo (NH Collection Barcelona Gran Hotel Calderón) por importe de €125M.

NH Hotel Group ha colocado con éxito en el mercado una emisión de bonos senior garantizados por valor de €400M y vencimiento en julio de 2026. Los fondos obtenidos se emplearán para amortizar el bono senior ahora existente, por valor de 357 millones de euros y vencimiento en 2023. La nueva emisión, en la que se ha obtenido una relevante sobresuscripción, tiene un cupón anual del 4%, y permite a la Compañía extender el vencimiento de su deuda hasta dentro de cinco años.

Además de la emisión del nuevo bono, la hotelera ha acordado la extensión de su línea de crédito sindicada revolving (RCF) por valor de €242M, cuyo vencimiento pasará de marzo de 2023 a marzo de 2026. Conviene destacar el apoyo mostrado por las entidades financieras que participan en esta financiación, con la extensión de la dispensa de los covenants financieros durante todo el año 2022.

Por otra parte, el pasado mes de mayo la Compañía ya prorrogó hasta abril de 2026 y sin amortizaciones parciales, el vencimiento de su préstamo con aval ICO por valor de 250 millones de euros suscrito en abril de 2020.

AMPLIACIÓN DE CAPITAL

Asimismo, NH Hotel Group ha propuesto a la Junta General de Accionistas del próximo 30 de junio una ampliación de capital con derechos de suscripción preferente para todos los accionistas por un valor de hasta 107 millones de euros. Minor International, principal accionista de la Compañía, ya ha comprometido el desembolso de los 100 millones de euros correspondientes a su participación, instrumentado mediante un préstamo que ya ha sido desembolsado en el mes de mayo. Los siete millones de euros restantes podrán ser suscritos por los demás accionistas, en un proceso formal que previsiblemente finalizará en septiembre-octubre de 2021 con la entrega de las nuevas acciones.

Por otra parte, la hotelera continúa avanzando en la concreción de su proceso de rotación de activos bajo fórmulas de sale & lease back ya en estudio, con el que espera obtener una contribución después de impuestos superior a 200 millones de euros.

En este sentido, la semana pasada anunció a la Comisión Nacional del Mercado de Valores que se encuentra en negociaciones avanzadas para la venta del NH Collection Barcelona Gran Hotel Calderón por un importe aproximado de €125M, manteniendo la operación del hotel en régimen de alquiler a largo plazo mediante el pago de una renta variable con mínimo garantizado, y con los mecanismos habituales de limitación de pérdidas.

De ese modo, los fondos procedentes de estas desinversiones permitirán a NH reforzar su liquidez a corto plazo y reducir el endeudamiento corporativo en el medio plazo.

NH Hotel Group ha destacado al mercado que la batería de medidas de refinanciación, ampliación de capital y rotación de activos puestas en marcha de forma proactiva en estos meses, y en concreto la extensión de todos sus vencimientos de deuda hasta dentro de cinco años, aportan al Grupo una sólida base para afrontar la inminente recuperación sectorial desde la mejor posición desde el punto de vista financiero y de estructura de capital, poniendo de manifiesto el fuerte apoyo recibido por el accionista mayoritario, las entidades financieras que forman parte del pool bancario del Grupo y los inversores del mercado de deuda.

SOBRE NH HOTEL GROUP

NH Hotel Group es un consolidado operador multinacional y una de las compañías hoteleras urbanas de referencia en Europa y América, donde opera más de 350 hoteles.

Desde el 2019 la Compañía trabaja junto a Minor Hotels en la integración de sus marcas comerciales hoteleras bajo un mismo paraguas corporativo con presencia en más de 50 países de todo el mundo. Se ordena así un portfolio de más de 500 hoteles bajo ocho marcas: NH Hotels, NH Collection, nhow, Tivoli, Anantara, Avani, Elewana y Oaks, que completan un amplio y diverso espectro de propuestas hoteleras conectadas a las necesidades y deseos de los viajeros globales de hoy en día.